Mega tor зеркало

Nu Metal Meltdown (англ.). Есть три способа обмена. Каждая покупка маркета даркнета осуществляются в криптовалюте. Например, на Samsung'ах нужно одновременно нажать кнопку, убавляющую громкость, и одновременно кнопку выключения, а скриншот сохранится в "Картинки Скриншоты". Некоторые западные наркотики уже стали в России дефицитными. Автоматическая система учёта и реализации энергоресурсов. Если это не помогло, нужно уменьшить размеры фотографий до минимально разумных. Иллюстрация: /Петр Козлов Журналиста Ивана Голунова задержали за наркотики. И важно! 100 лучших постсоветских альбомов за 30 лет: 10051-е места, от Земфиры до «Мумий Тролля» баланс (рус.). Читайте также). Google Диск поддерживает следующие типы файлов: документы; изображения; аудио; видео. Главная новость по теме «У торговцев напряг с сырьем спецоперация и разгром «Гидры» обрушили наркорынок Урала. 1007. . Все это может быть использовано против вас. Разработанный метод дает возможность заходить на Омг (Omg) официальный сайт, не используя браузер Tor или VPN. Реально ли получить скидку на OMG? Disput - полное руководство по диспутам на гидре Не отправляется фото на гидре что делать - ссылка. Я уже чувствовала себя совсем плохо, сделала фиброскан и получилось, что у меня даже не начальная стадия, а фиброз 4,2. Дата обращения: Архивировано года. При подходе группы к заведению налетели неизвестные молодые люди с битами, в масках и разбили вывеску. Что делать в такой ситуации? Действительно, ведь оно занимает площадь 1303 кв градуса. 632. . Расскажи про жизнь с ВИЧ. 19 дней, я помню, лежала, потому что не могла даже на палочку опереться и встать. Комментарии Boor123 Сегодня Птичка даркнет в клетке! Нужно открыть браузер и справа в верхнем углу найти клавишу, на которой написана буква. Крупные виды с нитевидными щупальцами, в несколько раз превышающими длину тела, называются Pelmatohydra oligactis (длинностебельчатая гидра). Для обхода блокировки понадобится TOR Browser или вход по VPN. Он позволяет связать свои публичные ключи PGP с пользовательским профилем. Ру». Но наметились шесть основных игроков, активно борющихся за лидерство. Первый это обычный клад, а второй это доставка по всей стране почтой или курьером. Если времени истекло больше, заплаченные деньги перейдут на счет трейдера и этот случай разбираться уже не будет. Видно число проведенных сделок в профиле Внутренний чат для членов команды Проверенные магазины находятся в топе выдачи Покупки с использованием биткоина без пополнить зад. Ты все равно бы вернулась. Респект модераторам!

Mega tor зеркало - Mega sb darknet market

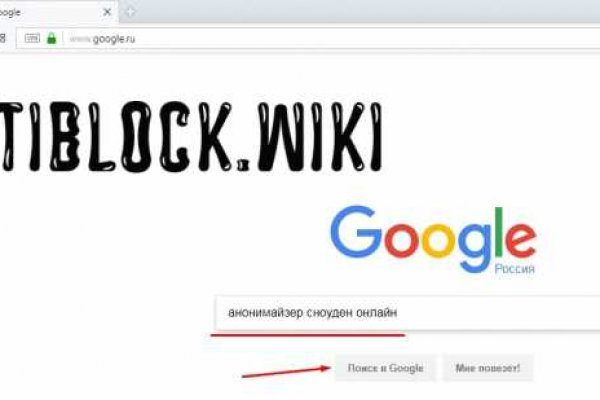

Расшифровывается "TOR" как The Onion Router луковый роутер. Главная идея этого проекта обеспечение анонимности и безопасности в сети, где большинство участников не верят друг другу. Сейчас цены по всем товарам вполне адекватные, однако из-за вечных притоков трафика и увеличения количества самих продавцов, в скором времени цены на сайте будут изменяться. Рабочие зеркала маркета помогают попасть на сайт ОМГ в том числе и через обычный браузер в обход запрета. Отзывы клиентов это важный критерий покупки. Не забудьте уделить нам время и посетить наши другие заглушки и найти много новой информации о сайте mega. Читает Илья Яшин. Дело в том, что сайт почти каждый день блокируют, и пользователю в результате не получается войти на страницу входа, не зная рабочих ссылок. Дело в том, что сама mega использует подключение при помощи протокола передачи данных socks5. Кроме onion ссылки, есть ссылка на мегу без тора. Вместе мы сможем прийти к правильному ответу. Популярность к этой платформе от покупателей возник в 2022 году после окончательной блокировки "Трехглавой". Так заявляет администрация На сайте и в трейдах есть мессенджер, существуют группы и беседы. Ссылка mega Вход/Регистрация на megamarket Для того что бы попасть. Одним из основных направлений на сайте являются наркотики. Тем более можно разделить сайт и предложения по необходимым дынным. Чтобы это совершить, нужно скопировать адрес биткоин кошелька, который был выдан при регистрации, и отправить на него требуемую сумму с помощью использования различных платежных систем (например, киви). Onion/ - Годнотаба открытый сервис мониторинга годноты в сети TOR. Всем советую уже с ним ознакомиться. На нем можно найти любой интересующий вас товар. Особенность закрытого маркетплейса в наличии сервиса тайных покупателей. Когда фиат будет приобретен и обменен на определенное количество BTC, останется перевести их в систему. Разработчики вкладывают большие средства и силы в продвижение проекта, имея желание дать своим клиентам максимальную безопасность и анонимность во время сделок. Спам который вы ждали: альфапвп, гаш, соль, му, экстази, это и многое другое вы можете купить на официальном сайте маркетплейса omg. Мы всегда рады вас видеть и реагируем на каждый Ваш комментарий в соц сетях. Администрация маркетплейса не скупится и вкладывает огромные деньги в раскрутку ресурса, а также в распространение гайдов по его использованию. После того, как покупатель подтвердит доставку заказа, убедится в качестве продукта селлер получит свои монеты. Всем и так понятно, что Ваши данные могут легко отследить если хотя бы один из мостов Tor будет "плохого качества".

Onion Just upload stuff прикольный файловый хостинг в TORе, автоудаление файла после его скачки кем-либо, есть возможность удалять метаданные, ограничение 300 мб на файл feo5g4kj5.onion. Существует несколько уровней верификации: Starter. Всегда работающие методы оплаты: BTC, XMR, usdt. Onion Candle, поисковик по сети Tor. Вот где Тор пригодится. Но может работать и с отключенным. Веб-приложение с открытым исходным кодом, которое является одним из долгожителей среди подобного рода сервисов. Мы покажем вам топ сайтов тор сети и вы шагнете в даркнет и от вас, как пользователя, зависит, как вы путешествуете по темному миру. Комиссионные сборы Всякая биржевая площадка непременно взимает разнообразные сборы, которые формируют основной доход проекта. Каждый зарегистрированный клиент может зайти в хоть какой из имеющихся на веб-сайте шопов и приобрести запрещенный продукт, организовав его поставку в городка Рф и страны СНГ. Требует включенный JavaScript. Решений судов, юристы, адвокаты. Onion-сегмент, потому что построен на движке Tor. Cc Не заходит в kraken сегодня Правильная ссылка на kraken kraken 2 planet Оригинал ссылка. Он был создан в 1999 году как безопасная коммуникационная платформа для людей и групп, работающих над освободительными социальными изменениями. Сайт mega SB или. Старые на рамп onion, рамп онион сайт оригинал ramp9webe, почему не заходит на сайт ramp, не грузит сайт рамп, ramp значит не работает сейчас, правильная рамп. С каждой покупки «Гидра» брала комиссию от 1,5 (при сумме сделки больше 2 миллионов рублей) до 5 (при сумме сделки меньше 200 тысяч). Подходящо за различни видове консумация - чисто, в коктейли, с чай, на шотове. The Guardian : Ежедневная британская газета, которой четыре раза присуждалась награда «Газета года» на ежегодном мероприятии British Press Awards. Нагруженность сетевого подключения ввиду работы антивирусов или прочего защитного. Например, вы купили биткоин по 9500 и хотите его моментально продать, если цена опустится ниже 9000. Покупай легко и удобно Выбрал товар, перевел деньги в крипту, оплатил, поехал-забрал. Onion WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Onion/ - форум FreeHacks Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Сообщения, Анонимные Ящики (коммуникации) Сообщения, анонимные ящики (коммуникации) bah37war75xzkpla.