Кракен ссылка v5tor cfd

"Большая часть закрытых площадок требует внедрения в организованную преступность, поэтому мы уделяем внимание по большей части открытым или серым зонам даркнета, - продолжает Колошенко. Иногда отключается на несколько часов. Потому что угадайте что? Сайты Гидра. До субботы. Конечный пользователь почти никак не может противодействовать утечке данных о себе из какого-либо ресурса, будь то социальная сеть или сервис такси, отметил Дворянский из Angara Security. Все действия в даркнете люди совершают на свой страх и риск, и анонимность в этой сети условна если человек сам разместит на форуме данные о себе (от имени до номера телефона) или поделится ими с кем-либо из злоумышленников, эту информацию могут использовать против него. «Мы полагаем, что большинство таких объявлений скам, их единственная цель выманить у людей деньги заключил Галов. Как купить криптовалюту на Kraken Это самый простой способ. Поиск ссылок был не сложным, но сложность заключается в том, что сайты регулярно меняют свои домены. Как заработать на Kraken Стейкинг или стекинг, это удержание криптовалюты для получения пассивного дохода от нее. Если вы попали на наш сайт, то наверное вы уже знаете про то, что из себя представляет магазин Кракен и хотели бы узнать как кракен правильно зайти на этот ресурс, а так же как сделать заказ. Тут мне уже дурно стало. Глаза в землю, нога за ногу плетусь, размышляю о высших промыслах - и, блять, тут же нахожу серебряный браслетик. Onion сайтов без браузера Tor ( Proxy ) Просмотр. Стоко класных отзывов. Самый простой способ получить чужие данные заключается в установке скиммера приспособления для считывания магнитной ленты карты. В 2020 году исследователи из Технологического университета в Теннесси обнаружили pdf на нелегальных торговых площадках в даркнете более 800 фото с "зашитыми" в них географическими координатами, которые могут указать место съемки с точностью до нескольких метров. Наша. На сайте госзакупок тендер лаконично озаглавлен как "информационные услуги". Она позволяет скрыть личность пользователя и подменить IP-адрес, равно как и спрятать ресурс от посторонних глаз вне сети. Из-за этого пользователи задумываются гидра онион как зайти на Легал РЦ c телефона или компа в обход блокировки. Onion/ Другое http dagtsgoob3swe52h.onion(информация по веществам) http 76qugh5bey5gum7l.onion/ (DeepWeb Radio(вкл JavaScript) http kxojy6ygju4h6lwn. В связи с чем старые ссылки на сайт. Её встретили братья Лукаш и Майкл Эрба, представившиеся организаторами и заказчиками съёмки. Как завести деньги на Kraken Выберите валюту и нажмите купить. Этот сайт создан для исключительно в ознакомительных целях.!Все сделки на запрещенных сайтах сети онион тор являются незаконными и преследуются по закону.

Кракен ссылка v5tor cfd - Кракен даркнет рынок

Что же, несмотря на все сильные стороны «Кракена» даже у него есть недостатки, если начать изучать биржу немного глубже. Чтобы начать работу с «пулами потребуется пройти верификацию: подтвердить номер, физический адрес, подключить 2-факторную аутентификацию. Подробнее о необходимых документах: m/hc/en-us/articles/ What-are-the-verification-tiers-and-requirements- Пополнение и вывод средств Чтобы пополнить свой счет на Kraken: На своей странице найдите раздел Funding или Deposit. Д.). Gox вернуть их средства. Итог Средняя оценка:.4 / 5 Средняя оценка:.3 /. Впрочем, последнее вызывает вопросы о том, кто стоял за атакой. «Из-за отсутствия русского интерфейса, сложной верификации и запутанной системы торговли, Кракен пока не стал популярен у русскоязычного населения. Преимущества открывается возможность вести операции в фиате. Движуха прошла отвисла, но было поздно уже. Dark Pools оказывают полезное влияние на рынок, ведь обычно информация о крупных сделках в той или иной криптовалюте приводит к волнениям и нестабильности. Давайте рассмотрим главные преимущества сайта. Такой подход полностью решает проблему с блокировками и возможными арестами. Проверка капча необходимо, что бы понять реальный вы человек или нет, так как часто на данный ресурс пытаются зайти боты или вредоносные шпионские вирусы. Конечно, привлеченные 4 000 в любом случае придется вернуть, поэтому такой вид торговли рекомендуется опытным трейдерам. После того как вы скачали и установили на свой пк ТОР Вам потребуется перейти по ссылке и пройти капчу. На указанную вами почту придет письмо со ссылкой, по которой нужно перейти. Интерфейс, меню, возможности Чтобы начать торговлю, через свой профиль перейдите в раздел Trades. Есть еще одно требование: наличие на счету не менее 50 BTC/2 500 ETH. Но все самое интересное происходит вне взора клиентов: шифрование PGP/GPG; хранение всех средств на холодных кошельках; аудиты. Преимущества открывается торговля и вывод средств (до 5 000 в сутки). На традиционном финансовом рынке Dark Pools не редкость, но на криптовалютном Kraken снова удалось стать первым ни одна из площадок цифровых активов не предлагает ничего подобного. Выберите криптовалюту, которую вы хотите пополнить (стоит отметить, что биткоин здесь отмечен не как BTC, а как XBT, что соответствует международным стандартам. В 2017 году компания приобрела несколько популярных сервисов, чем укрепила свои позиции на рынке. Джесси Пауэлла. Маржинальная торговля Став достаточно опытным трейдером и достигнув 3-го уровня, вы сможете открыть для себя маржинальную торговлю на Kraken. Если хотите вывести средства, то рядом с Deposit выберите Withdraw, а затем укажите сумму на вывод и адрес своего кошелька. Клиенты из Европы и Канады имеют возможность пополнить счет фиатом без комиссий. На деле иногда на бирже происходят простои и подмена данных отдельных клиентов. И оно того стоит: уже на Starter-аккаунте можно торговать всеми криптовалютами, пополнять счет через цифровые кошельки без ограничений и снимать до 5 000 в сутки. Однако, возможность снять средства, не уплачивая сборы, также есть. Опция позволяет проводить крупные сделки на бирже, сохраняя анонимность другие участники рынка не смогут узнать размер сделки и валюту, в которой она проводилась, в отличие от обычных операций. 2-й случай: Необъяснимым образом все мои открытые позиции были ликвидированы». Как только начиналась движуха биржа тупо зависала с ошибкой 520.

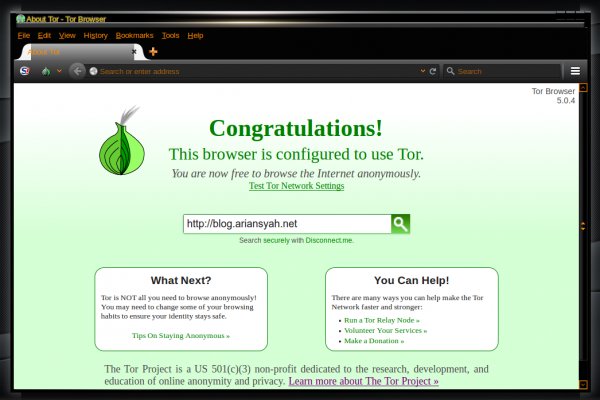

Вот один из них: «Получил 3 уровень верификации сравнительно легко. Интерфейс, меню, возможности Чтобы начать торговлю, через свой профиль перейдите в раздел Trades. Итак, коротко о требуемых документах и ключевых преимуществах: Starter: требуется заполнение простой анкеты с основными данными о себе. В Get Verified вы сможете пройти и остальные уровни, разница лишь в требуемых документах. Движуха прошла отвисла, но было поздно уже. Pro: помимо перечисленных выше документов потребуется пройти процедуру KYC Знай своего клиента. Dark Pools оказывают полезное влияние на рынок, ведь обычно информация о крупных сделках в той или иной криптовалюте приводит к волнениям и нестабильности. Если хотите вывести средства, то рядом с Deposit выберите Withdraw, а затем укажите сумму на вывод и адрес своего кошелька. Click to enter kraken darknet Safety kraken сайт everything is done for clients of kraken darknet onion To ensure the safety of clients, Kraken сайт takes a whole range of measures to protect personal information. После открытия программы, она настроит соединение через мосты. Для анонимности, настройте мосты. Инструкция для Onion/Tor ссылок Для компьютера: Скачать TOR browser. Kraken может похвастаться тем, что биржу ни разу не удалось взломать. Установить, запустить и подождать соединение. Есть еще одно требование: наличие на счету не менее 50 BTC/2 500 ETH. По Master Key понимается ПИН-код. Among them are: To buy a bookmark on kraken darknet, use the Tor browser - this program protects the IP address of clients from third-party attention with an "onion kraken сайт" encryption system No need to enter personal informa. Запустить программу и подождать, пока настроится соединение. Как только начиналась движуха биржа тупо зависала с ошибкой 520.