Где можно купить бошки

Все, что содержит каннабис лучше оставить в Таиланде. Хотите купить гашиш в Минеральных Водах? Признаки употребления гашиша сегодня Употребление гашиша легко определить по выраженным внешним признакам. При обращении в реабилитационный центр «Здравница» с вами сразу же свяжется высококлассный специалист нарколог, проведет бесплатный осмотр и поможет выстроить наиболее эффективный путь реабилитации. Шоколад. Нарушение в работе речевого аппарата, заплетающаяся речь. Детоксикация убод Последствия от гашиша Даже редкое курение гашишных шайб, как и других наркотиков на основе конопли, несет разрушительное воздействие на организм, и, в первую очередь, на психику человека. На цвет влияют условия производства и качество сырья. В случае ДТП (в России к этому могут отнестись очень com серьезно. это уютная атмосфера лакомка любого вечера и натуральный антистресс когда весь мир против! Если вашим близким нужна помощь в лечении зависимости от алкоголя или наркотиков, то запишитесь на бесплатную консультацию по телефону горячей линии центра профессионального лечения и реабилитации «Здравница. Сладостями). Местные таможенники спокойно пропустят, а вот российские будут задавать много вопросов. Начинать борьбу стоит как можно раньше, пока воздействие наркотика не превратило вашу жизнь или жизнь близкого вам человека в сплошные страдания. Снятие ломки НА дому Сочетание с другими веществами Для получения новых ощущений, курильщики могут экспериментировать и создавать самые разные курительные смеси, употребляя гарик с другими наркотиками. В этой статье мы покажем и расскажем о точках продаж теперь уже легального продукта, ссылка а также о подводных камнях, которые вы можете встретить. Похожая статья Влияние каннабиноидов на организм Марихуана это распространенный наркотик, который находился на пике популярности во время движения хиппи в США в 1960 году. Марихуана имеет натуральное происхождение, действует на центральную нервную систему и постепенно вызывает привыкание. Белый гашиш Белый гашиш это искусственно синтезированная форма конопляного наркотика. Очень много продавцов находятся на сои Букао, поэтому смело заглядывать в любой бар и покупать там или шишки, или косяки или же трубочки, чтобы насладиться легализованной травой непосредственно на месте. Гашиш шишки Наркотик шишка это плоды растения, в которых скапливается максимальное количество психотропных масел. Сильный голод, острое желание съесть что-нибудь сладкое. Смотрите, чтобы дым от марихуаны не доставлял дискомфорта другим гражданам - за нарушение последнего правила может быть наложен штраф до 20 тысяч батов. Человек верит и, незаметно для себя, быстро осваивает новый для себя наркотик. Больше этим маневром пользуются дилеры, заманивая тем самым гашистов к употреблению героина. Идеально вылеченные и засушенные. Однако вред от употребления в разы больше, так как синтетические смолы поражают слизистую и легкие. Мы нашли где купить самый топовый гашиш в Минеральных Водах. Если же наркоман регулярно курит коноплю ее частицы могут выявиться в анализе мочи даже спустя полтора месяца. Травка нужна, чтобы одурманить, затуманить мозг. Мягкий гашиш Мягкий гашиш это пыль от гашиша, которая имеет разрушающее действие на клетки мозга.

Где можно купить бошки - Black market onion blacksprut shop

В отличие от натурального, это форма более дешёвая и доступная для наркоманов. Ничего нельзя сказать плохого про местную траву, она порой такая же качественная как и импортная, просто была выращена без каких-либо стандартов. Плавный вкус без других включений, желанный гашишный дым дает бомбическое послевкусие опиата, искреннюю улыбку на лице и отличное ощущение, переносит ваш рассудок на планету позитива! После принятия наркотика, наступает быстрое, но кратковременное действие. Чаще всего по дешевой цене (скажем до 400 батов) туристам будет предлагаться местная трава, в то время как дорогая будет в основном импортная. Так формируется устойчивая зависимость, прежде всего, на психологическом уровне. Многие до сих пор считают канабис безвредным и не вызывающим зависимость наркотиком, забывая о том, Вред гашиша для организма Больше всего влияние гашиша сказывается на мозге, сердечно-сосудистой системе, лёгких, репродуктивной системе. Они вызывают галлюцинации и сложный вид зависимости. С радостью воспринимает возможность затянуться, но острого желания это сделать нет. /p p b Мы никому не рекомендуем употреблять наркотики ни в каком виде /b /p grandisvillas предупреждение: для данной категории организаций необходимо указать telephone (заполните хотя бы 1 из полей: Телефон, Факс). Чтобы сильно не затягивать, могу сказать просто, что марихуану сейчас можно купить практически на каждом шагу, в любом баре с каннабисным листиком на логотипе. Поэтому здесь еще не отлажены ни поставщики, ни нормальные сорта растений. Поэтому приходится постоянно пробовать новые точки продаж, новые сорта. Под воздействием этого наркотика человек теряет свой моральный облик, его поведение становится непредсказуемым и неуправляемым. Давамеск алжирский вид гашиша. Не ждите чуда, позвоните в центр «Здравница» по телефону и помогите родному человеку вернуться к нормальной, трезвой жизни без наркотиков. Сколько держится в моче Если человек употребил гашиш всего раз, то следы наркотика можно обнаружить в моче в течение трёх суток. Специалистами это состояние называется «гашишный психоз». Подберем план реабилитации и поможем пройти этапы выздоровления с поддержкой специалистов. При длительном приеме можно наблюдать также резкие перепады настроения, депрессии при невозможности употребить наркотик. А поэтому у нее нет единого уровня. Легальный рынок каннабиса только начинает развиваться в стране. Всё это неправда, которую активно пропагандируют заинтересованные в этом люди. Свойства наркотика Хоть гашиш и называется «лёгким наркотиком его употребление также вызывается серьёзную зависимость и оказывает разрушающее действие на все сферы жизни. Имеет плотную вязкую консистенцию и коричневый цвет. Твердый гашиш Традиционная форма гашиша прессованные брикеты, также называемые шайбой. Лечение наркоманитационаре Лечение зависимости от гашиша Не стоит относиться к гашишизму, как к вредной привычке или антидепрессанту. Наркотическое вещество формирует длительную зависимость, разрушая весь организм и, в первую очередь, нервную систему и мозг. Всегда правильные бошки подарят аппетитный, ровный накур который отразится теплом во всем и после хорошего бонга нежно усадит на диване. Для каждого, кто хочет вернуться во времена когда Гашиш был качественным и доступным по цене. Об этом вы должны помнить, когда будете курить шишки или приобретать косметические товары из марихуаны. это уютная атмосфера лакомка любого вечера и действенный антистресс в условиях санкций! Состав вещества: из чего делают гашиш Сегодня делают множество разновидностей травки, которые отличаются как по составу, так и по форме выпуска: Пластилин или чарас. Такой наркотик проще изготовить, поэтому он гораздо дешевле, чем и обусловлена его большая популярность. /p p Ничего нельзя сказать плохого про местную траву, она порой такая же качественная как и импортная, просто была выращена без каких-либо стандартов. Она всегда разная: какая-то более мощная, какая-то послабее и так далее. Гашиш в порошке В порошке обычно бывает синтетическая форма каннабиса, сходная по своему действию с растительным гашишем. Материал содержит информацию о веществах, употребление которых может нанести серьёзный вред вашему здоровью! Все бошки на органике, минимальная толерантность к курению! Особенно это заметно при употреблении подростками и молодыми людьми. Перечисленные эффекты не наступают все сразу, но могут комбинироваться и изменяться.

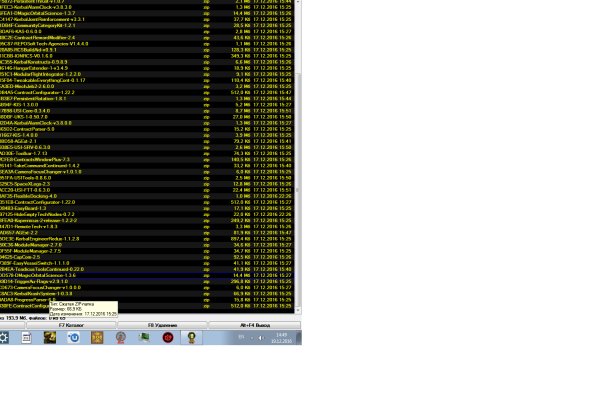

В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка Hydra Market. Ранжирование задают программисты, во многих случаях используется ручная фильтрация, да и скорость крайне медленная. При необходимости, настройте мосты. Кроме того, высок риск быть обманутым или обманутым мошенниками. Ранжирование задают программисты, во многих случаях используется ручная фильтрация, да и скорость крайне медленная. Давайте последовательно разберемся с этими вопросами. Он отличается простотой в использовании не добавляет собственную рекламу. 0 Views 0 форум solaris darknet Watch here: blacksprut ссылка зеркало blacksputc com. Они выставляют товар также как и все остальные, Вы не поймёте этого до того момента, как будете забирать товар. Даркнет предлагает информаторам возможность общаться с журналистами без отслеживания. SecureDrop SecureDrop это темная веб-ссылка, по которой осведомители могут безопасно делиться информацией с журналистами. Часто ошибки могут возникать из-за случайных опечаток или неправильного ввода символов. Зеркало arhivach. Moris Лично для меня это самый удобный даркмаркет. Жислина, которая выступает в виде патологической ссылки на omg ранее omg магазин стереотипов. Попасть на официальное зеркало kraken все желающие. Blacksprut : Блэкспрут площадка. Onion - Freedom Chan Свободный чан с возможностью создания своих досок rekt5jo5nuuadbie. Оба метода предпочтительнее, чем не использовать VPN вовсе. Перед тем как войти на сайт Kraken, потенциальному клиенту предстоит загрузить браузер Тор, с помощью которого будет открыт доступ к даркнету. Начинание анончика, пожелаем ему всяческой удачи. Тор для крамп на айфон. Для удобства пользователей была создана официальная ссылка mega darknet marketplace. Union, например ore или новое зеркало, то вы увидите ненастоящий сайт, так как у Mega Url правильная доменная зона. RiseUp RiseUp это лучший темный веб-сайт, который предлагает безопасные услуги электронной почты и возможность чата. Недавно пользователи Blacksprut столкнулись с такой проблемой. Что характерно, большая часть из них связана с наркоторговлей, но из песни слов не выкинешь, придется пройтись и по ним. Так давайте же разберемся, как зайти в Даркнет через. У каждого дилера есть свой пятибалльный рейтинг. Зайти на гидру через тор лил VPN при помощи официальных зеркал вполне реально. Не стоит удивляться, это вполне стандартная функция. 2FA код зависит от точного времени, поэтому даже небольшое расхождение может привести к неверности кода. Товары Гидры На Гидре действительно огромный ассортимент товаров запрещенных законодательством Российской Федерации, впрочем как и в других цивилизованных странах. Он ещё сказал, что придётся резать и удалять восьмёрку, операция будет сложная.