Омг омг рутор ссылка

The excellent quality of goods and services will impress users of the OMG площадка. This сайт omgomg is truly unique. When closing the hydra, I found myself in a hopeless situation, but the omg площадка saved. Сейчас здесь присутствует огромный выбор товаров и услуг, с которым становится всё сложнее конкурировать. На сайте вы увидите кнопку входа и регистрации. It is currently the leading сайт OMG on the dark web. Пожалуйста, будьте внимательней по какой ссылке вы переходите. Omgomg сайт даркнет - площадка ОМГ ОМГ ссылка. Welcome to the official omg omg сайт даркнет platform. A huge variety of goods and services await you on our омг сайт. OMG площадка. Ссылка omg регулярно берется нашими модераторами с сайта rutor. Будьте уверены в надежности этой omg-ссылки, ведь она по сути оставлена самими администраторами сайта. Over the entire period of time, the omg omg площадка has managed to establish itself as a responsible and reliable supplier of all kinds of goods and services of the onion network. By going to our site, make sure that you follow the correct link to сайт omg omg ссылка. OMG OMG сайт - ссылка на официальную площадку. Официальный сайт OMG OMG в зоне onion рад приветствовать вас. Мы публикуем ежедневно актуальную омг ссылку у нас на странице. ОМГ сайт Initially, only users of iOS devices had access to the mobile version, since in 2019, a Tor connection was required to access the omgomg. крупнейшая площадка в России и СНГ! Как зайти на сайт. ОМГ ОМГ онион? Правильная даркнет ссылка ОМГ - вход darkmarket OMG onion. Welcome to the official сайт омг площадка даркнет. To go to the omg сайт, you just need to follow trusted links, for example, such as ours. OMG ссылка is available around the clock and is constantly updated by our moderators. OMG сайт has been stable since the fall of the Hydra website. Welcome to the official сайт omgomg площадка даркнет. To go to the omgomg сайт, you just need to follow trusted links, for example, such as omg сайт. The OMG сайт is available around the clock and is constantly updated by our moderators. The omgomg сайт has been stable since the fall of the Hydra website. Поэтому если вы увидели попытку ввести вас в заблуждение ссылкой-имитатором, где в названии присутствует слова типа "Омг (Omg или работает "Омг (Omg - не стоит переходить. На мобильных устройствах скриншот делается по-разному. Всё чаще, регулярнее обновляются шлюзы, то есть зеркала сайта. The Manics' lyrics were something special (англ.). Главные этапы: Ежели, кликнув на кнопку загрузки изображений, ничего не происходит, нужно активировать вручную java-script. Он был буквально 7 месяцев назад. Исполнители, которые имели культовый статус в США, как правило, удостаивались более частой ротации на британском радио и внимания в музыкальной прессе, а многие альтернативные группы успешно продвигались в чартах. При первом ознакомлении с ресурсом, сразу выделяется простота интерфейса. Обращайте внимание понятых на все несоответствия и неточности, делайте об этом замечания в протоколе (сколько сотрудников прикасались к образцам, как упаковывались. 1 2 Post-Grunge (англ.). В любом случае, хоть RuTor и вызывает ностальгические чувства у многих обитателей закрытой части интернета, и ему есть альтернатива. Согласно мнению аналитиков, оборот с 2019 года увеличился.3 миллионов долларов до 2 миллиардов в 2020 году. Для покупки этой основной валюты, прямо на сайте встроенные штатные обменные пункты, где вы можете обменять свои рубли на bit coin. Я буквально на днях купил новый «мерседес» и с удовольствием гонял по белорусским дорогам, с качеством которых могут сравниться разве что немецкие автобаны. Воспользуйтесь специальной строкой для поиска по онион сети. Рассказали, как войти в магазин Solaris, что для этого потребуется. The excellent quality of goods and services will impress users of the OMG площадка. Он (врач) приходил раз в какое-то энное количество времени, я получала всю свою горсть таблеток через тюремное окошечко, «кормушку» так называемую. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу!

Омг омг рутор ссылка - Не работает сайт blacksprut сегодня

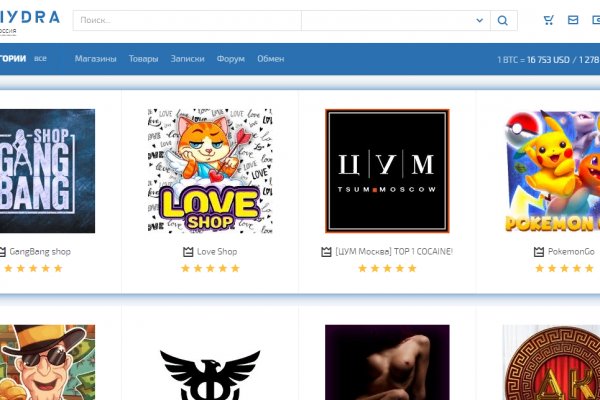

му время от времени делает контрольные закупки с целью проверки качества. В 2012-ом. Торговая площадка Hydra больше не работает и скорее всего уже не восстановится. Первоначальные действия для покупок на Hydra После попадания на сайт, необходимо сразу же ввести капчу. При предоставлении адвоката по назначению следует иметь в виду, что с большой долей вероятности такой защитник помощь вам не окажет, а может и навредить. The Jesus and Mary Chain Biography (англ.). Шум привлек внимание жителей, которые стали собираться возле здания. Я лежала на кресле (это было, конечно, очень неприятно, некомфортно, когда женщина лежит на кресле, вы понимаете это положение врач надевает перчатки, подходит, и медсестра подходит, чтобы взять мазок. Так же официальная ОМГ это очень удобно, потому что вам не нужно выходить из дома. Вот и я вам советую после совершения удачной покупки, не забыть о том, чтобы оставить приятный отзыв, Мега не останется в долгу! Анфас Гидра Озера Золы Видео. Места на сайтах есть, а взять справку у районного нарколога вот это самая большая сложность. Нужно указать понятым на их роль, они не безмолвные статисты, а полноправные участники процесса, фиксирующие объективность следственного действия. А будет самое дешевое Так что сейчас у тебя еще хорошая схема. Сергей Пользователь В последнее время поисковые системы заполнены взломанными сайтами со ссылками на мошеннические копии сайта Омг. Опухает именно та нога, в которую я когда-то кололась, и при очередной такой вот опухлости я пришла к врачу, к нашему районному хирургу. Им оказался бизнесмен из Череповца (рус.). Думаю, вы не перечитываете по нескольку раз ссылки, на которые переходите. Впоследствии использование термина «эмо» переросло пределы музыкального жанра, став ассоциироваться с модой, стрижками и любой музыкой, выражающей эмоции 285. Альбом на сайте AllMusic Slint Spiderland 1991 Построк, математический рок Touch and Go Records Альбом на сайте AllMusic Alice in Chains Dirt 1992 Гранж Columbia Records Альбом на сайте AllMusic. Самой надёжной связкой является использование VPN и Тор. Вот эта схема мне подходила идеально.

Впоследствии музыкальное содержание альбома Licensed to Ill легло в основу жанра рэпкор, в числе наиболее известных групп которого фигурируют Crazy Town Butterfly Limp Bizkit ( Three Dollar Bill, Yall Bloodhound Gang ( Hooray for Boobies ) и Linkin Park ( Hybrid Theory ) 248 249. Казалось бы: нет ничего проще, чем отправить снимок. Как стемнело, так и начинают появляться. Созданная на платформе система рейтингов и возможность оставлять отзывы о магазинах минимизирует риски для клиента быть обманутым. Если и эти действия не помогли, стоит попробовать уменьшить параметры фотографий, предназначенных для загрузки. В компании «Воля» сообщили, что произошла авария, и на данный момент специалисты выясняют причины и работают над их устранением. Рабочее зеркало mega mega сайт Преимущества высокий уровень безопасности; покупки с минимальными временными затратами; гарантия 100 анонимности Используется 2FA защита площадки PGP ключ для безопасности. Если по кому-то и ударит война даркнет-магазинов так это по тем, кто не может отказаться от запрещенных веществ. The intuitive interface, speed and convenience of the omg ссылка will not leave you indifferent. Так проверяются даже услуги на официальном сайте омг даркнета. Он говорит: «Хочешь жить? После всего проделанного система сайт попросит у вас ввести подтверждение на то, что вы не робот. Чтобы использовать Google Диск на работе или в учебном заведении более эффективно, оформите бесплатную подписку на Google Workspace. После этого они станут доступны на странице. Найдите на компьютере папку, которая называется "Google Диск". Ситуацию там же, на RuTor, прояснил один из ключевых бывших модераторов «Гидры» под ником Люцифер. Но такого пафоса, а особенно коллективных, заранее заготовленных пресс-релизов, я не припомню. Я пошла и сдала кровь на все анализы. При этом построк игнорировал или нарушал большинство канонов рока и зачастую содержал компоненты электронной музыки. Хочу выразить благодарность за такой удобный сайт! Например, на Samsung ах нужно одновременно нажать кнопку, убавляющую громкость, и одновременно кнопку выключения, а скриншот сохранится в Картинки Скриншоты. Дата обращения: Архивировано январь 2006 года. Walk This Way Review (англ.). _ rutor Главная торговая и информационная площадка в сети Tor. «Глобальная угроза киберпреступности и программ-вымогателей, которые исходят из России, а также способность криминальных лидеров безнаказанно действовать там, глубоко беспокоят Соединенные Штаты заявила министр финансов США Джанет. Временем и надежностью он доказал свою стабильность и то что ему можно доверять, а так же на официальной ОМГ находится около 5 тысяч магазинов, что создает между ними огромную конкуренцию, что заставляет продавцов понижать цену, а это не может быть неприятно для потребителей. Впоследствии группа стала записывать более лёгкий материал, близкий к брит-попу, на что не в последнюю очередь повлияла гибель одного из основных авторов коллектива Ричи Эдвардса в 1995 году 117 123.